Wie können wir bei der Anschlussfinanzierung helfen?

Rechtzeitig informieren und heute schon an morgen denken

Einschätzung von Franziska Zolldahn, Senior Finanzierungsberaterin Prolongationsmanagement

Ihre Tipps zur Anschlussfinanzierung

Über die Expertin:

Wichtige Fristen bei der Anschlussfinanzierung

Bei Zinsbindung 1-10 Jahre

Ein vorzeitiger Ausstieg aus dem Darlehen ist nicht möglich, Sie haben aber folgende Möglichkeiten:

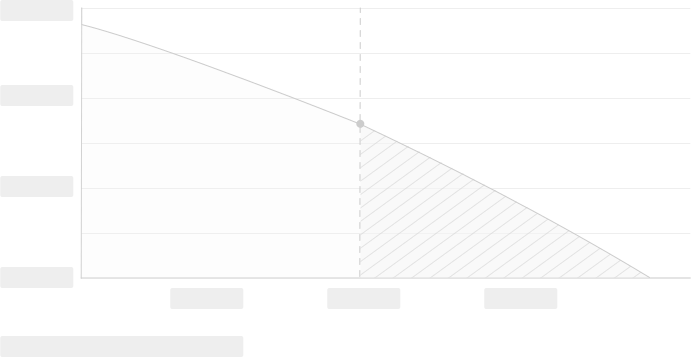

- Zins früh sichern: Bei einem Forward-Darlehen können Sie bis zu 6 Monate im Voraus die Konditionen für die Anschlussfinanzierung festschreiben. 5,5 Jahre bis 1 Jahr vor Ende der Laufzeit ist der Abschluss möglich. 3 Jahre bis 1 Jahr vor Ende der Zinsbindung sollten Sie den Abschluss in Erwägung ziehen.

- Zins später sichern: Sie haben die Möglichkeit, ab 1 Jahr vor Ende der Zinsbindung eine Anschlussfinanzierung abzuschließen. 6 Monate vor Ende der Zinsbindung sind ein Marktvergleich und das Einholen von Angeboten sinnvoll. 3 Monate vor Ende der Zinsbindung schickt Ihre Bank Ihnen in der Regel ein Verlängerungsangebot für das laufende Darlehen. Das ist Ihre letzte Chance noch einen Marktvergleich durchzuführen und Angebote einzuholen.

Bei Zinsbindung von mehr als 10 Jahren

Sie haben die Möglichkeit, ab 10 Jahren nach Vollauszahlung mit einer Frist von 6 Monaten jederzeit zu kündigen und das Darlehen also nach 10,5 Jahren umzuschulden oder zurückzuführen. Trotzdem sollten Darlehensnehmerinnen und -nehmer etwa 1 Jahr vor dem Vertragsende aktiv werden und sich nach einer günstigen Anschlussfinanzierung umsehen.

Viele Fragen rund um die Anschlussfinanzierung beantwortet Ihnen unsere Vertriebsspezialistin Bianca-Christin Priemer im Video.

Video zulassen

Um den Inhalt zu sehen, sind Personalisierungs-Cookies nötig.

Diese können Sie hier aktivieren.

Anschlussfinanzierung: aktuelle Zinsen

Wie haben sich die Zinsen entwickelt? Wie sehen die Prognosen aus? Wir geben Ihnen den Überblick mit unserer Zinseinschätzung vom 12.12.2024: Die Bauzinsen haben den Jahrestiefststand von rund 3,2 % erreicht. Für die kommenden vier Wochen und das Frühjahr 2025 wird mit etwas stärkeren Schwankungen gerechnet.

Sollzinsbindung: 5 Jahre

Persönlicher Zins-Check

Anschlussfinanzierung Rechner: Jetzt selbst kalkulieren

Zinssatz

2,8 %

Auf Basis folgender Eckdaten

Nach 10 Jahren Sollzinsbindung

Nach Ablauf der Sollzinsbindung können Sie bei der bisherigen Bank zu einem neuen Zinssatz weiterfinanzieren, zu einem neuen Kreditgeber wechseln oder das ausstehende Darlehen aus Eigenmitteln ablösen.

Repräsentatives Beispiel

Repräsentatives Beispiel für Commerzbank AG, bei Vermittlung durch Interhyp AG, Domagkstraße 34, München, Bonität vorausgesetzt. 2,8 % geb. Sollzins / 2,84 % effektiver Jahreszins / 10 Jahre Sollzinsbindung / Darlehensbetrag 400.000 €. Gesamtanzahl der Raten: 376, Darlehenslaufzeit: 31 Jahre und 4 Monate, Höhe der Rate: 1.600 €. Zu zahlende Gesamtsumme 600.948 €. Erstrangige Besicherung des Darlehens durch Grundschuld oder Reallast erforderlich.

Weiterführende Informationen zur Anschlussfinanzierung

Ihre Vorteile mit Interhyp

Beste Konditionen für Ihre Baufinanzierung

Wir vergleichen für Sie die Konditionen von über 500 Darlehensgebern nach aktueller Marktlage.

Schritt-für-Schritt-Begleitung durch Expertinnen und Experten

Gemeinsam mit Ihnen entwickeln wir Ihren Finanzierungsplan und sind bis zum Einzug in Ihre Traumimmobilie an Ihrer Seite.

Ohne Extrakosten für Sie

Sie werden bei uns ganz unverbindlich und ohne Extragebühren beraten und begleitet.

Häufig gestellte Fragen

Ist Interhyp ein Darlehensgeber?

Wie verdient Interhyp Geld?

Ist das Anfordern eines Angebotes bei der Interhyp schon verbindlich?

Wie hoch sind die Zinsen für eine Anschlussfinanzierung?

Wann sollte ich eine Anschlussfinanzierung angehen?

Wie läuft eine Anschlussfinanzierung ab?

Was muss ich bei der Anschlussfinanzierung beachten?

- Prolongation beim bestehenden Darlehensgeber: Ihren bestehenden Darlehensgeber kennen Sie bereits – Sie können gut einschätzen, wie zufrieden Sie mit der dortigen Finanzierung sind. Zudem bietet eine Prolongation in der Regel den Vorteil eines sehr unkomplizierten Ablaufs. Es sind kaum Unterlagen notwendig, da diese dem Darlehensgeber bereits vorliegen, ebenso der Eintrag der Grundschuld. Sie sind dann allerdings an die Konditionen gebunden, die Ihnen Ihr Darlehensgeber anbietet – häufig zeigt ein Vergleich, dass eine Umschuldung Kosten von mehreren tausend Euro einsparen würde.

- Umschuldung/Anschlussfinanzierung bei einem neuen Darlehensgeber: Durch den Vergleich mehrerer Finanzierungsangebote können Sie die besten Konditionen für Ihre Anschlussfinanzierung ausfindig machen. Nach Ablauf der Zinsbindungsfrist Ihrer Erstfinanzierung ist ein Wechsel des Darlehensgebers in der Regel problemlos möglich – dafür aber mit Aufwänden verbunden. Für den Antrag ist das Zusammenstellen umfassender Unterlagen zu Ihrer Immobilie und zu Ihrer finanziellen Situation erforderlich. Außerdem muss eine Grundschuldabtretung im Grundbuch erfolgen.

- 66 Monate im Voraus: Mit einem Forward-Darlehen sichern Sie sich die Konditionen für Ihre Anschlussfinanzierung bis zu 66 Monate im Voraus. Für die Zinssicherung erhebt der Darlehensgeber Gebühren – den sogenannten Forward-Aufschlag –, der mit etwa 0,01 bis 0,03 Prozentpunkten pro Monat berechnet wird.

- Ein Jahr vor Ablauf der Zinsbindung: Jetzt sollten Sie sich unbedingt mit Ihrer Anschlussfinanzierung beschäftigen. Ermitteln Sie Restschuld und Immobilienwert, holen Sie die Konditionen Ihres bestehenden Darlehensgebers ein und vergleichen Sie diese mit weiteren Angeboten.

- Drei bis sechs Monate vor Ablauf der Zinsbindung: Entscheiden Sie sich jetzt für ein Angebot und beantragen Sie Ihre Anschlussfinanzierung. So bleibt noch genug Zeit für die Abwicklung – insbesondere beim Wechsel des Darlehensgebers.

- Überblick über die Zinsentwicklung: Die Zinsen haben einen wesentlichen Einfluss auf die Kosten Ihrer Anschlussfinanzierung. Behalten Sie deshalb die Entwicklung der Bauzinsen im Blick, um den Vertrag zu einem optimalen Zeitpunkt abzuschließen.

- Individuelle Zinsnachrichten: Lassen Sie sich die Zinsen für Ihr Finanzierungsvorhaben regelmäßig zusenden, um Zinsdellen sofort zu erkennen. Mit unserem Zins-Radar erhalten Sie diese direkt in Ihr E-Mail-Postfach.

- Schritt-für-Schritt-Begleitung: Auch wenn Sie durch Ihre Erstfinanzierung bereits jede Menge Finanzierungserfahrung haben: eine individuelle Beratung bietet auch für Ihre Anschlussfinanzierung viele Vorteile. Unsere Interhyp-Finanzierungsberaterinnen und -berater analysieren gemeinsam mit Ihnen Ihre finanzielle Situation, beraten Sie zu den Finanzierungsoptionen und begleiten Sie Schritt für Schritt.

- Maßgeschneidertes Angebot: Durch den Vergleich der Konditionen von mehr als 500 Darlehensgebern finden wir genau das Finanzierungsangebot, dass optimal auf Ihre individuellen Bedürfnisse zugeschnitten ist.

Wir sind aber auch persönlich für Sie da und gehen auf Ihre individuellen Fragen ein. Jetzt Kontakt aufnehmen