Zinssatz

3,51 %

Auf Basis folgender Eckdaten

Darlehensbetrag386.280 €

Nach 10 Jahren Sollzinsbindung

Nach Ablauf der Sollzinsbindung können Sie bei der bisherigen Bank zu einem neuen Zinssatz weiterfinanzieren, zu einem neuen Kreditgeber wechseln oder das ausstehende Darlehen aus Eigenmitteln ablösen.

Repräsentatives Beispiel

Repräsentatives Beispiel für Sparda-Bank Hannover eG, bei Vermittlung durch Interhyp AG, Domagkstraße 34, München, Bonität vorausgesetzt. 3,51 % geb. Sollzins / 3,59 % effektiver Jahreszins / 10 Jahre Sollzinsbindung / Darlehensbetrag 386.280 €. Gesamtanzahl der Raten: 347, Darlehenslaufzeit: 28 Jahre und 11 Monate, Höhe der Rate: 1.774 €. Zu zahlende Gesamtsumme 615.417 €. Erstrangige Besicherung des Darlehens durch Grundschuld oder Reallast erforderlich.

Was bedeutet Tilgung und Sondertilgung?

Was erwartet mich bei der Interhyp-Beratung?

- die Vorbereitung auf den Immobilienkauf

- den Vergleich von über 500 Finanzierungspartnern

- die Prüfung staatlicher Fördermöglichkeiten

- die Erstellung Ihres individuellen Finanzierungsplans

- die Zusammenstellung aller notwendigen Unterlagen für Ihre Finanzierung bei einem Darlehensgeber

Mit welchen Finanzierungspartnern arbeitet Interhyp zusammen?

Wie berechnet sich die Immobilienfinanzierung?

- Kapitalmarkt

- Bonität des Käufers

- Objektinformationen

- Finanzierungsstruktur

- Beschäftigungsverhältnis (Angestellt, Selbstständig, seit wann besteht die aktuelle Beschäftigung)

- Einkommen

- monatliche Ausgaben

- Schufa

- Eigenkapital; bei der Eigenkapitalquote handelt es sich um den Anteil des Kaufpreises, den Sie aus eigenen Mitteln bestreiten. Je weniger Fremdkapital Sie für die Immobilienfinanzierung brauchen, desto weniger Zinskosten müssen Sie zahlen, und desto schneller ist die Finanzierung zurückgezahlt. Zudem belohnen die Darlehensgeber eine hohe Eigenkapitalquote mit niedrigeren Zinssätzen.

- Anzahl der im Haushalt lebenden Personen

- Objektart (Wohnung, Haus, Altbau, Neubau...)

- Standort

- Nutzung (Eigennutzung/ Vermietung/ wohnwirtschaftlich oder gewerbliche Nutzung)

- Grundschuldeintrag

- Zins des Darlehensgebers

- die Auszahlungssumme

- Dauer der bereitstellungszinsfreien Zeit

- die Zinsbindung Die Zinsbindungsfrist gibt den Zeitraum an, über den der anfängliche Zinssatz festgeschrieben wird.

- die anfängliche Tilgungshöhe (welchen prozentualen Anteil der Darlehenssumme Sie im ersten Jahr der Laufzeit tilgen möchten)

- Höhe der Sondertilgung

Interhyp-Baufinanzierungsrechner – Diese Angaben werden benötigt

Welches Projekt möchten Sie finanzieren?

Geben Sie zu Beginn an, welches Projekt Sie finanzieren möchten. Dabei kann es sich zum Beispiel um den Kauf einer Bestandsimmobilie, um ein eigenes Bauvorhaben oder um eine Anschlussfinanzierung handeln. Diese Angabe ist deshalb wichtig, weil wir so die für Sie optimal passende Baufinanzierung finden können. Möchten Sie beispielsweise ein bestehendes Haus kaufen, sind durchaus etwas andere Aspekte zu berücksichtigen, als wenn es um eine Anschlussfinanzierung oder um ein eigenes Bauvorhaben geht.

Um welche Art von Immobilie handelt es sich?

Sie müssen angeben welche Art von Immobilie finanziert werden soll. Dafür stehen die Eigentumswohnung, ein Einfamilienhaus, ein Zweifamilienhaus, ein Reiheneckhaus oder eine Doppelhaushälfte zur Auswahl. Wichtig ist diese Angabe deshalb, weil die Finanzierung einer Eigentumswohnung andere Ansprüche als zum Beispiel eines Einfamilienhauses stellt. Umso mehr Angaben Sie generell zum Objekt machen, desto größer ist die Chance, dass wir für Sie die ideal passende Baufinanzierung finden.

Wie wird die Immobilie genutzt?

Geben Sie an auf welche Art und Weise Sie die Immobilie zukünftig nutzen möchten. Hier stehen die folgenden drei Auswahlmöglichkeiten zur Verfügung:

- selbstgenutzt

- teilweise vermietet

- vermietet

Diese Angaben sind ebenfalls für die spätere Baufinanzierung relevant. Soll das Objekt zum Beispiel vermietet werden, erzielen Sie Mieteinnahmen, die in die Gesamtkalkulation mit integriert werden können. Dient das Haus hingegen ausschließlich zur Selbstnutzung, können diesbezüglich keine eventuellen Einkünfte mit einbezogen werden. Zudem sind dann oftmals Merkmale wie Lage und Infrastruktur etwas weniger wichtig, als wenn das Objekt aufgrund einer geplanten Vermietung besonders interessant sein muss.

Wie hoch ist der Kaufpreis der Immobilie?

Der Kaufpreis Ihrer zukünftigen Immobilie gehört zu den wichtigsten Angaben innerhalb unseres Baufinanzierungsrechners, denn darauf basiert später ein Großteil der Baufinanzierung. Auf Grundlage des Kaufpreises ergibt sich nicht nur der Darlehensbetrag, sondern unter Einbezug der Zinsen und der Tilgung ebenfalls Ihre monatliche Belastung in Form der Darlehensrate. Beachten Sie allerdings, dass der Kaufpreis selten identisch mit der Darlehenssumme ist, da noch Kaufnebenkosten und Eigenkapital berücksichtigt werden müssen.

Wie viel Eigenkapital bringen Sie ein?

Heutzutage ist es üblich, dass viele Banken im Rahmen einer Baufinanzierung eine gewisse Eigenkapitalquote fordern. Daher stellen wir innerhalb unseres Finanzierungsrechners die Frage, wie Eigenkapital Sie mit in die Baufinanzierung einbinden können. Für zahlreiche Kreditgeber sollte das Eigenkapital mindestens die anfallenden Kauf- oder Baunebenkosten abdecken können. Ist das nicht möglich, wird das Angebot der Banken nicht nur teurer, sondern es finden sich zudem deutlich weniger Finanzierungsangebote der Kreditinstitute.

Geben Sie die Postleitzahl der Immobilie an

In Schritt 8 werden Sie innerhalb unseres Baufinanzierungsrechners gefragt, an welchem Ort sich Ihre zukünftige Immobilie befindet. Dazu geben Sie einfach die Postleitzahl der Immobilie an, die Sie kaufen oder bauen möchten. Denn: Auf Basis des Standortes wird die Höhe der Grundsteuer berechnet. Je nach Bundesland gibt es nämlich zum Teil Unterschiede, wie hoch diese ausfällt. Die Grundsteuersätze reichen je Bundesland von 3,5 bis 6,5 %.

Geben Sie die Postleitzahl Ihres aktuellen Wohnortes an

Nach dem Standort Ihrer Immobilien bitten wir Sie, zusätzlich auch die Postleitzahl Ihres aktuellen Wohnortes anzugeben. Diese Postleitzahl brauchen wir, um den Prozentsatz Ihrer Baufinanzierung möglichst genau ermitteln zu können. Die Kreditgeber machen je nach Region und Bundesland teilweise unterschiedliche Angebote für den Finanzierungszins.

Wird eine Maklergebühr fällig?

Auch die Maklergebühr, sollte diese anfallen, beeinflusst die Höhe der Kaufnebenkosten. Falls Sie keine Maklergebühr zahlen, bewegen sich die Kaufnebenkosten oftmals nur im Bereich zwischen 5 bis 8 %. Kommt hingegen eine Maklercourtage hinzu, können die gesamten Kaufnebenkosten durchaus 10 und mehr % betragen. Dazu sollten Sie allerdings wissen, dass Sie als Immobilienkäufer maximal 50 % der gesamten Maklergebühr zahlen müssen. Die Differenz zahlt der Verkäufer, der den Immobilienmakler mit dem Verkauf seiner Immobilie beauftragt hat.

Bestimmen Sie die Rückzahlung Ihres Darlehens

Wählen Sie aus, wie die Höhe der Rückzahlung berechnet werden soll. Sie können zwischen den folgenden drei Optionen wählen:

- Monatsrate in Euro

- Tilgung in Prozent

- Volltilgung

Wenn Sie beispielsweise die Monatsrate in Euro angeben, können Sie damit gleichsam festlegen, wie hoch Ihre maximale, monatliche Belastung sein darf. Die meisten Kunden geben an der Stelle allerdings die Tilgung in Prozent an, sodass auf dieser Grundlage berechnet wird, wie hoch ihre Monatsrate ausfallen könnte. Alternativ haben Sie die Option, sich für eine Volltilgung zu entscheiden – das heißt, dass Sie zum Ende der Sollzinsbindung die volle Darlehenssumme zurückzahlen. Das wirkt sich auf die monatliche Rate aus, die dann entsprechend höher ausfällt.

Wie lange möchten Sie sich den Zinssatz sichern?

Bei der zwölften Frage geht es um die Dauer der Zinsbindung. Die Zinsbindung entscheidet darüber, über welchen Zeitraum hinweg Sie sich keine Gedanken überschwankende Zinsen machen müssen. Sie erhalten damit also eine Zinsgarantie. Die meisten unserer Kunden wählen an der Stelle eine Zinssicherung über einen Zeitraum von 15 Jahren. Aufgrund der im 2. Halbjahr 2022 bereits deutlich gestiegenen Zinskosten können allerdings auch andere Zinsbindungszeiträume sinnvoll sein. An der Stelle beraten wir Sie gerne darüber, welche Zinsbindung am besten zu Ihrer Finanzierung passt.

Ihr Ergebnis

Nachdem Sie nun sämtliche Schritte innerhalb unseres Baufinanzierungsrechners absolviert haben, erhalten Sie eine Übersicht, wie hoch der Sollzins und der effektive Jahreszins ausfallen. Außerdem erfahren Sie, wie hoch Ihre Monatsrate ausfallen würde. Zusätzlich wird auf Basis des Kaufpreises die Höhe der Nebenkosten berechnet, die dann abzüglich Ihres Eigenkapitals den benötigten Darlehensbetrag ergibt.

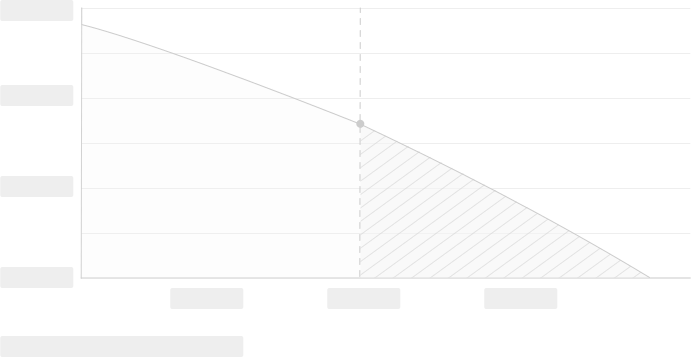

Zusätzlich zu der von Ihnen gewählten Sollzinsbindungen zeigen wir Ihnen die Zinssätze, Tilgungsraten und Restschuld für weitere Zinsbindungen an, damit Sie Ihre Möglichkeiten vergleichen können. Im darunter abgebildeten Zeitstrahl können Sie anhand eines Graphen sehen, wie sich Ihre Restschuld im Laufe der Rückzahlungsdauer entwickelt. Nachdem Sie mittels unseres Finanzierungsrechners die für Sie relevanten Daten und Zahlen ermittelt haben, fragen Sie gerne unverbindlich bei uns eine Finanzierung an.