Wie können wir bei der Baufinanzierung helfen?

So läuft eine Baufinanzierung ab: In 6 Schritten erklärt

Schritt 1: Vorbereitung

Unser Video gibt Ihnen einen schnellen Überblick zum Thema Baufinanzierung.

Video zulassen

Um den Inhalt zu sehen, sind Personalisierungs-Cookies nötig.

Diese können Sie hier aktivieren.

Schritt 2: Immobiliensuche

Schritt 3: Finanzierungsplan

Sie haben Ihre Traumimmobilie gefunden? Glückwunsch! Klären Sie im nächsten Schritt in einem persönlichen Beratungsgespräch mit einer Interhyp-Expertin oder einem -Experten die Höhe Ihres Finanzierungsbedarfs. Wir zeigen Ihnen verschiedene Finanzierungsoptionen und vergleichen für Sie Bauzinsen und Hypothekenzinsen sowie die Konditionen von über 500 Darlehensgebern.

Schritt 4: Beantragung

Schritt 5: Zusage des Darlehensgebers

Sobald Ihre Unterlagen vollständig eingegangen sind, prüft der Darlehensgeber Ihren Finanzierungsantrag. Dazu gehört eine Überprüfung der eingereichten Unterlagen und Ihrer Bonität sowie eine Bewertung der Immobilie. Fällt die Prüfung positiv aus, erhalten Sie eine Finanzierungszusage mit allen Bedingungen und Konditionen des Darlehens. Beachten Sie unbedingt Ihr 14-tägiges Widerrufsrecht nach der rechtswirksamen Unterschrift.

Schritt 6: Notartermin

Wo stehen die Bauzinsen? Aktuelle Zinseinschätzung vom 08.01.2025

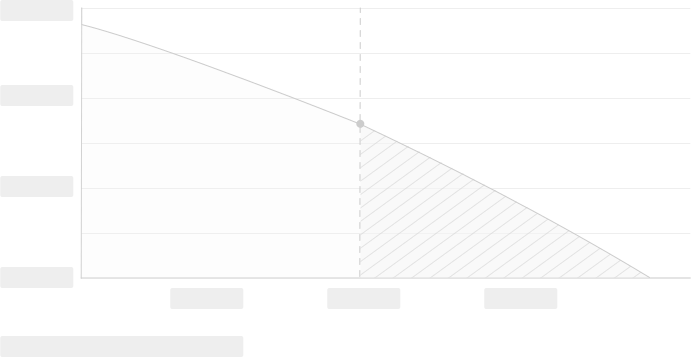

Die Bauzinsen befinden sich zum Jahresbeginn auf einem niedrigeren Niveau von rund 3,2 %. Die gute Zinslage steigert die Nachfrage nach Wohnimmobilien. Werden Sie also aktiv und informieren Sie sich.

Sollzinsbindung: 10 Jahre

Was bedeutet die aktuelle Marktsituation für meine Baufinanzierung?

Über die Expertin:

Suleika Preikschat, Managing Director Privatkundengeschäft, ist seit fast 10 Jahren bei der Interhyp Gruppe. Sie verfügt über umfangreiches Insider-Wissen rund um Baufinanzierung und den Immobilienmarkt. Mit Empathie, Leidenschaft und Expertise steht sie mit ihren Teams deutschlandweit Kundinnen und Kunden bei einer der wichtigsten finanziellen Entscheidungen im Leben zur Seite. Zum LinkedIn Profil

Wie sieht ein durchschnittlicher Immobilienkauf bei Interhyp aus?

beträgt der durchschnittliche Kaufpreis

entscheiden sich für eine Wohnung

ist die durchschnittliche Zinsbindung

beträgt die durchschnittliche Tilgung

ist das Alter beim Immobilienkauf

des HHNE entspricht der Monatsrate

Häufig gestellte Fragen zum Thema Baufinanzierung

Was ist eine Baufinanzierung?

- Darlehensbetrag: Bezeichnet die Summe, die Sie von Ihrem finanzierenden Darlehensgeber leihen.

- Zinssatz: Gibt den Prozentsatz an, den Sie jährlich für das geliehene Geld an Ihren Darlehensgeber zahlen.

- Sollzinsbindung: Für diese Zeit ist der vereinbarte Zinssatz festgeschrieben und garantiert.

- Monatliche Rate: Der Betrag, der monatlich fällig wird, um das Darlehen zurückzuzahlen und um die Zinsen zu bezahlen.

Wie hoch sollte mein Eigenkapital sein?

Wie lange dauert die Prüfung und Zusage meines Baufinanzierungsantrags?

Welche Unterlagen benötige ich für eine Baufinanzierung?

Wie lange läuft eine Baufinanzierung und zahlt man ein Haus ab?

Wie setzt sich die monatliche Rate einer Baufinanzierung zusammen?

- Der Tilgungsanteil: Dies ist der Betrag, mit dem Sie Ihren Kredit tilgen – also Monat für Monat abbezahlen.

- Der Zinsanteil: Dieser Anteil wird vom Darlehensgeber dafür berechnet, dass er Ihnen den Kredit zur Verfügung stellt.

Was sind die Nebenkosten beim Haus- und Wohungskauf?

- Grunderwerbsteuer: Diese wird beim Kauf der Immobilie fällig und beträgt je nach Bundesland zwischen 3,5% (z. B. Bayern) und 6,5% (z. B. Berlin). Bei Verkäufen in gerader Familienlinie – also zwischen Eheleuten, Eltern und Kindern – entfällt die Grunderwerbssteuer.

- Notar- und Grundbuchgebühren: Der Eintrag ins Grundbuch und die notarielle Beurkundung des Kaufvertrags verursachen Kosten in Höhe von etwa 1,5% des Kaufpreises. Die exakte Gebühr kann je nach Bundesland variieren.

- Maklerprovision: Kaufen Sie Ihre Immobilie über ein Maklerbüro, wird eine Provision fällig. Diese beträgt zwischen 3% und 7% des Kaufpreises plus Mehrwertsteuer.

Kann ich staatliche Förderungen für meine Baufinanzierung nutzen?

- KfW Kreditanstalt für Wiederaufbau: Bei der KfW ist zwischen der Beantragung von Förderungen in Form von Zuschüssen oder in Form von zinsverbilligten Krediten zu unterscheiden. Zuschüsse werden in der Regel direkt im KfW-Zuschussportal beantragt. Der Antrag auf einen KfW-Förderkredit erfolgt üblicherweise im Rahmen der Baufinanzierungsplanung und des Finanzierungsantrags. Mehr Informationen zu KfW-Förderungen

- BAFA Bundesamt für Wirtschaft und Ausfuhrkontrolle: Die Beantragung einer BAFA-Förderung erfolgt in der Regel direkt über das Onlineportal des BAFA. Bereiten Sie sich auf die Antragstellung gut vor und halten Sie alle notwendigen Unterlagen bereit. Mehr Informationen zu BAFA-Förderungen

- Regionale Fördermittel: Neben den bundesweiten Förderprogrammen gibt es zahlreiche regionale Fördermittel auf Ebene der Bundesländer und Kommunen. Informieren Sie sich, welche Förderungen in Ihrer Region verfügbar sind und wo diese – beispielsweise bei der Kommunalverwaltung – beantragt werden müssen. Mehr Informationen zu regionalen Förderungen

Wir sind aber auch persönlich für Sie da und gehen auf Ihre individuellen Fragen ein. Jetzt Kontakt aufnehmen

Mit dem Baufinanzierungsrechner selbst kalkulieren und ersten individuellen Zins erhalten

Zinssatz

3,56 %

Auf Basis folgender Eckdaten

Darlehensbetrag386.280 €

Nach 10 Jahren Sollzinsbindung

Nach Ablauf der Sollzinsbindung können Sie bei der bisherigen Bank zu einem neuen Zinssatz weiterfinanzieren, zu einem neuen Kreditgeber wechseln oder das ausstehende Darlehen aus Eigenmitteln ablösen.

Repräsentatives Beispiel

Repräsentatives Beispiel für PSD Bank Hessen-Thüringen eG, bei Vermittlung durch Interhyp AG, Domagkstraße 34, München, Bonität vorausgesetzt. 3,56 % geb. Sollzins / 3,65 % effektiver Jahreszins / 10 Jahre Sollzinsbindung / Darlehensbetrag 386.280 €. Gesamtanzahl der Raten: 346, Darlehenslaufzeit: 28 Jahre und 10 Monate, Höhe der Rate: 1.790 €. Zu zahlende Gesamtsumme 617.752 €. Erstrangige Besicherung des Darlehens durch Grundschuld oder Reallast erforderlich.

Weitere Rechner für Ihre Baufinanzierung

Vier gute Gründe für Ihren Baufinanzierungsvergleich mit Interhyp

Beste Konditionen für Sie

Schritt-für-Schritt-Begleitung

Keine Extrakosten

Testsieger Baufinanzierung

Hier eine Auswahl unserer Finanzierungspartner, auf deren Angebote wir für Sie zugreifen:

Sie möchten mit Ihrer Baufinanzierung loslegen?

Damit es auch klappt, sollten Sie so früh wie möglich mit Ihrer Finanzplanung starten und die Entwicklung der Bauzinsen im Auge behalten. Gerne unterstützen wir Sie dabei und begleiten Sie Schritt für Schritt - auch, wenn Sie noch keine feste Immobilie im Blick haben. Darüber hinaus helfen wir Ihnen das beste Angebot zu finden und informieren Sie über alle Fördermöglichkeiten.